从榜单可以看出,全球轮胎排名有较大变化,米其林继续领跑行业,赛轮股份首次跻身前十。2023年全球轮胎行业销售额增长不均衡,行业集中度不升反降。利润指标向好,盈利水平提高。

从市场调研情况看,轮胎行业投资信心提高,投资费用同比大幅增长,轮胎扩产或新建项目达历史最好水平。

从2024年上半年报看,轮胎销售增长为主,但表现乏力。利润指标继续增长,投资活跃。预测2024年全球轮胎行业销售额、利润及投资将继续保持增长态势。

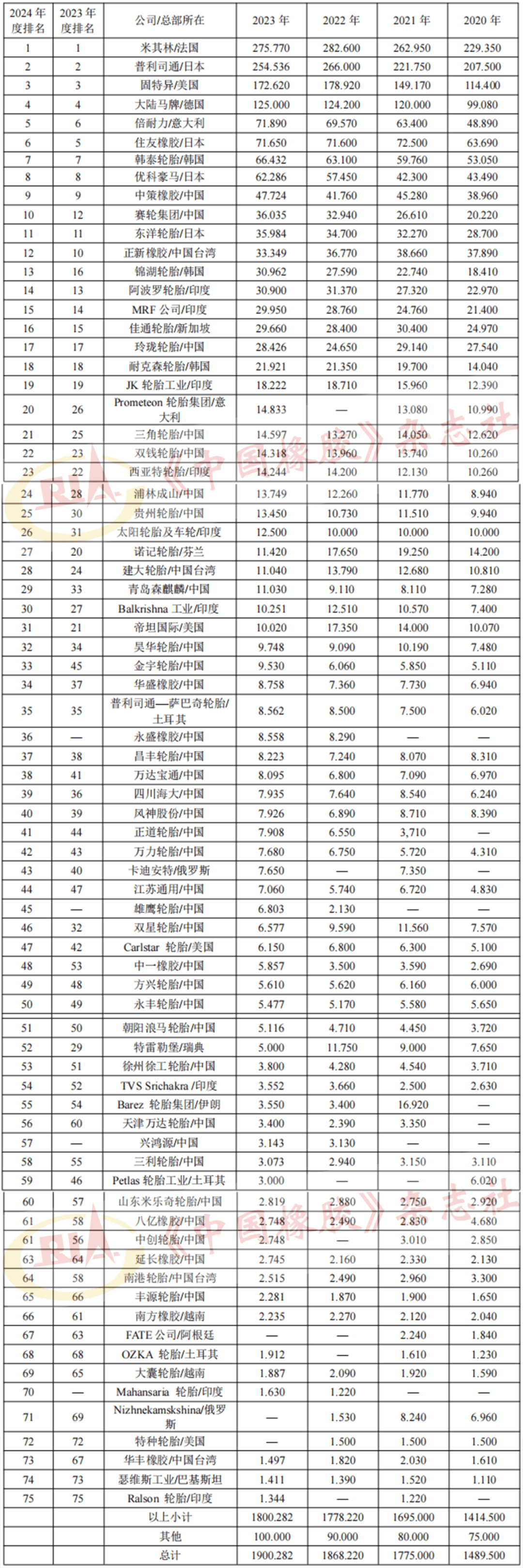

按惯例,2024年度全球轮胎75强排行榜,按制造商2023年与轮胎制造有关的销售额进行排名,见表1。

米其林以销售额275.77亿美元五度蝉联冠军,普利司通以254.54亿美元居第2位,与第1位差距继续保持在20亿美元左右。第3位的固特异销售额为172.62亿美元,德国大陆以125亿美元居第4位,第4位与第3位尚有较大差距。

第5位和第6位互换位置,倍耐力排名第5位,住友橡胶工业排名第6位,两家企业销售额相差不大。第7位、第8位、第9位不变,分别为韩泰轮胎、优科豪马及中策橡胶。

第10位为赛轮股份,这是该公司首次跻身前10名,十强榜单首次出现两家中国大陆企业。

东洋轮胎保持第11位不变,第12位是中国台湾正新国际,相对去年下降2位。双星集团旗下双星轮胎、锦湖轮胎两大品牌上榜,2023年销售额合计37.54亿美元,按此核算位列榜单前10位。锦湖轮胎前进3位来到第13名。第14位、15位为印度阿波罗轮胎、印度MRF公司。第16~20位分别为佳通轮胎、玲珑轮胎、耐克森轮胎、JK轮胎及意大利Prometeon轮胎。Prometeon轮胎集团首进前20位,诺记轮胎因关闭俄罗斯轮胎工厂而被挤出前20强。

中国轮胎制造企业构成全球轮胎行业亮丽风景线家,其中大陆企业34家,中国台湾企业4家。

榜单中其他国家(地区)企业数量分别为,印度9家,美国4家,日本4家,韩国3家,土耳其3家,意大利、俄罗斯、越南各占2家,阿根廷、芬兰、法国、德国、伊朗、巴基斯坦、新加坡和瑞典分别占有1席。

新进入排名的4家企业,分别为山东永盛橡胶、雄鹰轮胎、兴鸿源轮胎及印度Mahansaria轮胎公司。

相应退出的4家企业,分别为白俄罗斯轮胎、泰国VEE 橡胶、韩国Hung-A 公司及巴基斯坦Parther 轮胎。

2023年是全球轮胎75强制造商销售不均衡的一年。全球轮胎行业销售额自2020年遭受新冠疫情严重冲击后连续第三年反弹,但上涨幅度较小且涨跌出现分化。

通过对75强统计及预估,2023年全球轮胎总销售额为1900.28亿美元,增长(同比,下同)幅度仅1.7%。前3强均不同程度下降,主要原因是去年北美洲卡客车胎需求崩溃带来两位数的下降。在前10强中,7家增长,3家下降。在75强中可比较的66家企业里,销售额增长企业46家,下降企业20家。

销售额增长幅度较大的企业,分别是雄鹰轮胎(218.94%)、中一橡胶(67.34%)及金宇轮胎(57.36%)。

下降幅度较大的分别是特瑞堡(-57.45%)、帝坦国际(-42.25%)及诺记轮胎(-35.30%)。

按地区分布,销售额上涨企业主要集中在我国,上榜的38家企业中,可比较的37家企业里有30家上涨,7家下降。开云全站入口销售额下降企业主要集中在北美洲及欧洲。

轮胎行业集中度下降,大公司化趋势明显放缓。前3强销售额为702.93亿美元,占全球轮胎总销售额的37.0%,减少1.9个百分点。前10强销售额为1183.84亿美元,占全球轮胎总销售额的62.3%,减少1.5个百分点。

全球轮胎“20亿美元俱乐部”成员仍为18家,“10亿美元俱乐部”成员31家不变。

2024年上半年,全球轮胎生产及销售跟去年情况类似,以增长为主,但表现乏力。米其林营业收入为136.47亿欧元,下降3.1%;普利司通营业收入约为1061亿元人民币,增长3.6%;大陆马牌销售额为197.91亿欧元,下降4.5%;倍耐力营业额为34.475亿欧元,保持稳定;优科豪马销售额约为256亿元人民币,增长18.5%。我国轮胎行业上半年销售收入增长较好,中国橡胶工业协会轮胎分会统计37家重点会员数据显示,上半年总销售收入1300.7亿元,增长10.06%。综合判断,预计2024年全球轮胎销售额个位数增长。

2023年全球轮胎行业财政年报整体相对健康,营业利润和净利润以增长为主,见表2。美国《轮胎商业》追踪了30家轮胎制造商,数据表明,税前营业利润率达到10.8%,其中Barez公司、佳通轮胎、Balkrishna公司和倍耐力等4家企业超过20%,利润率水平为近年来新高。

营业利润可比较的25家企业中,增长企业有21家,下降企业有4家,其中10家增长50%以上。没有出现亏损企业。

Barez公司、Balkrishna公司及普利司通-萨巴奇轮胎净利润率居前三,均超过15%。

可比较的14家企业中,净利润下降企业有4家,增长企业有10家,其中增长50%企业达7家,两家公司净利润为负。

2023年,全行业平均员工销售额为23.26万美元,增长4%。东洋轮胎位居榜首为37.86万美元,第2位诺记轮胎为33.80万美元,JK轮胎以32.02万美元居第3位。

从最近陆续公布的2024年上半年财报看,全球主要轮胎生产商延续营业利润及净利润增长态势。米其林营业利润为18.31亿欧元,增长7.5%。普利司通营业利润达到111.66亿元人民币,下降约3.8%;净利润达到97亿元人民币,增长约8.6%。固特异净利润为2800万美元,去年同期为-3.09亿美元,实现了年度同比的大幅改善。住友橡胶净利润创历史新高,约18.86亿元人民币。我国轮胎企业利润增长幅度较大,赛轮集团归属于上市公司股东的净利润为21.51亿元,增长105.77%。维持对2024年全球轮胎行业利润水平继续向好的判断。

2023年8月以来,《轮胎商业》跟踪的全球主要轮胎企业项目,投资费用总和达130亿美元,投资额创新高。一些项目投资金额未列入,其中包括中国大量半钢胎项目。

全球至少有12家绿色轮胎工厂在建,其中墨西哥和越南各3家。这些新工厂和扩张项目代表了在未来3~4年内将有超过1亿条乘用车轮胎和500万条卡客车轮胎,以及数万吨非公路轮胎的新产能将投产。

行业至少有3起收购案,投资金额超过12亿美元。最大的一笔交易是优科豪马以9.05亿美元收购固特异的非公路(OTR)轮胎业务相关资产。这笔收购是在优科豪马以23亿美元收购瑞典特瑞堡车轮系统15个月后完成的。这使得优科豪马的非公路轮胎业务规模翻了一番,年销售额超过20亿美元。两笔交易的影响可能会推动优科豪马的年销售总额接近75亿美元,在与全球排名第5位的倍耐力和住友橡胶的竞争中,处于有利地位。另一项重大交易是帝坦国际以2.96亿美元收购Carlstar集团,开云全站入口预计将使帝坦国际的年销售额增加约6.15亿美元。

轮胎投资项目主要集中在亚洲及北美洲。中策橡胶投资项目达12亿美元,赛轮集团达8亿美元,优科豪马达7.45亿美元。我国正掀起半钢胎投资热,宣布项目达2亿条半钢胎产能。在俄乌冲突开始后,跨国轮胎制造商撤离俄罗斯,俄罗斯能源巨头P.J.S.C.创建了Ikon轮胎公司,来运营诺记轮胎Vsevolozhsk工厂。JSC Cordiant接管了普利司通Ulyanovsk轮胎工厂、大陆马牌Kaluga工厂。

据《轮胎商业》对各公司投资费用的统计,在可比较的25家轮胎企业中,14家增长,11家下降。开云全站入口25家企业总投资额达114.11亿美元,增长12.9%。

可跟踪的全球轮胎制造商平均投资预算,占销售收入的6.8%。普利司通、米其林、固特异和大陆马牌去年在资本支出上投入居前,分别为29.90亿、24.01亿、10.5亿和10.5亿美元。

从占销售收入的比例来看,诺记轮胎、MRF公司和Balkrishna公司居前3位,分别为21.5%、13.3%和12.3%。

从投资增长幅度看,诺记轮胎、JK轮胎及MRF增幅居前3位,分别是94.4%、93.4%及82.9%。

追踪的30家轮胎公司2023年度研究与开发费用,占销售额平均比重为3.9%,比上年度增加0.4个百分点。在可比较的20家轮胎企业中,增长的企业有16家,下降的企业有4家。按费用支出排名,普利司通、米其林及固特异居前3名,分别是8.22亿、8.17亿及6.01亿美元。按研发费用/销售额排名,倍耐力、正新轮胎及建大橡胶均以4.3%居前3位。返回搜狐,查看更多